Кратко о компании

Яндекс (YDEX) — ведущая российская ITкомпания, развивающая экосистему сервисов на базе искусственного интеллекта: поиск, реклама, городские сервисы (такси, доставка, электронная коммерция), медиа (Плюс, Музыка, Кинопоиск), финтех и облачные решения. Яндекс (YDEX) российская IT-экосистема с 90+ сервисами, включая:

- Поиск (67.5% рынка),

- Городские сервисы (такси, доставка, маркетплейсы),

- Медиа (Яндекс Плюс, Музыка, Кинопоиск),

- Финтех (Яндекс Пэй, кредиты),

- Облачные решения (Yandex Cloud).

Ключевые акционеры: консорциум инвесторов 66.58%, менеджмент 3.62%, в свободном обращении 29.8%.

Foxy взгляд, кратко для особо занятых

Лису нравится:

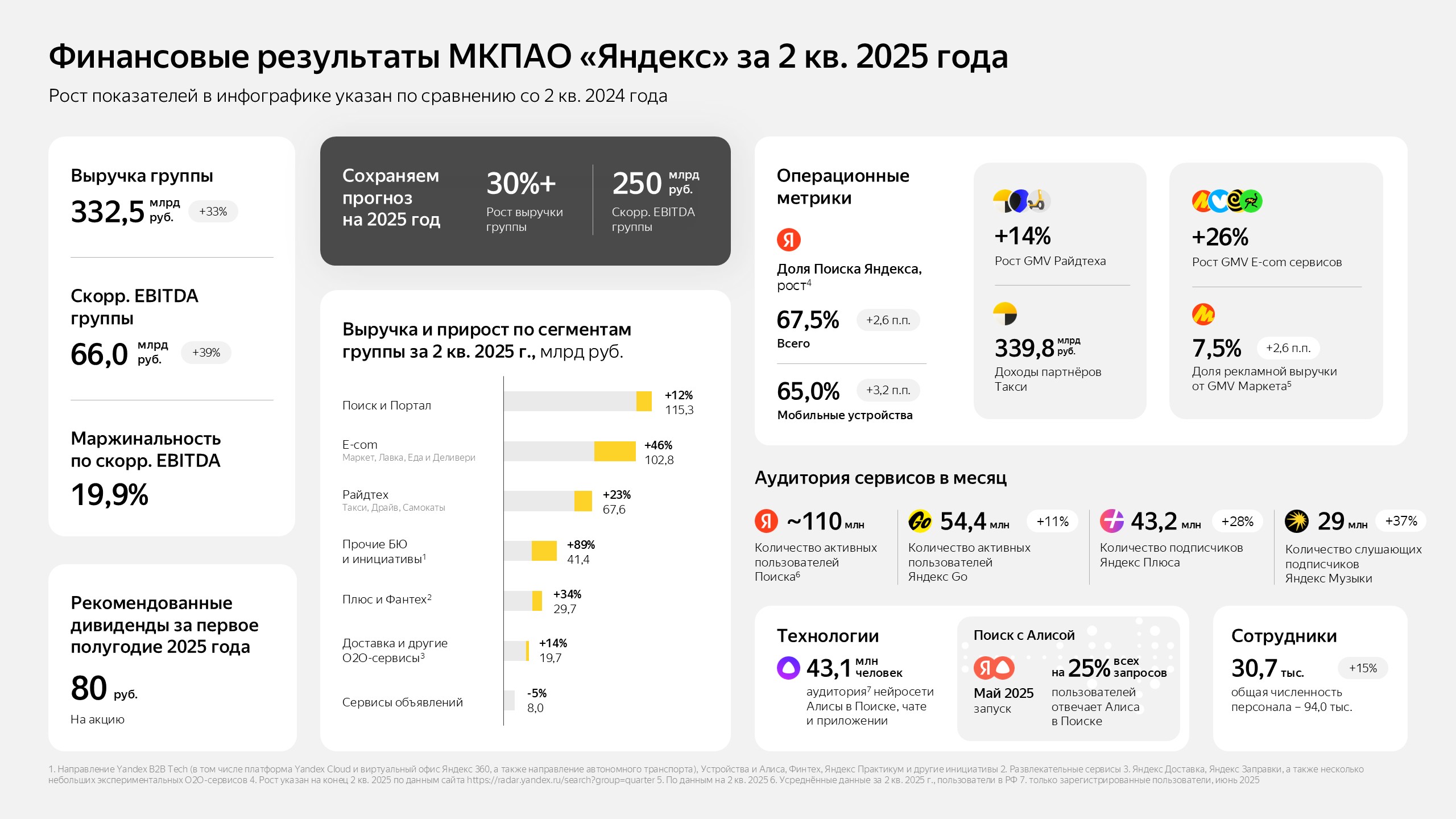

- Рост выручки на 33% год к году во 2К25.

- Скорректированная EBITDA в отчетном периоде выросла на 39% и составила 66 млрд рублей.

- Скорректированная чистая прибыль во II квартале составила 30,4 млрд рублей, что на 34% больше, чем за тот же период 2024 года.

- Высокая рентабельность EBITDA (19.9%). Против 19,1% годом ранее.

- Низкий чистый долг (0.5x EBITDA).

- Остаток денежных средств на конец квартала зафиксирован в объеме 182,5 млрд рублей

- Лидерство в перспективных сегментах (ИИ, финтех, облачные технологии). 43 млн пользователей нейросети Алиса.

Лиса настораживают

- Волатильность прибыли в некоторых сегментах (например, убытки в электронной коммерции, сервисы объявлений).

- Умеренная дивидендная доходность (3,7%).

- Макрориски (давление на рекламные бюджеты, регуляторные изменения).

Обзор потенциальной добычи: Финансовая устойчивость и рост компании (4.5 из 5)

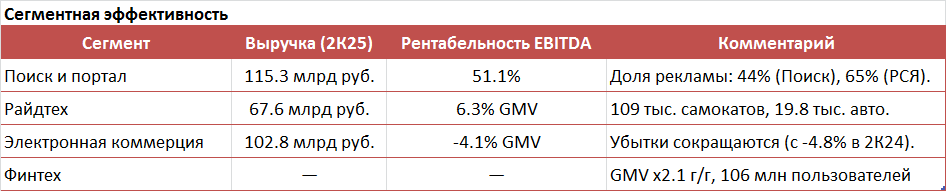

Рост выручки (CAGR Compound Annual Growth Rate - Средний Темп Роста): 33% за 2К25. Стабильность: Демонстрирует положительную динамику, особенно в городских сервисах (+36%) и B2B Tech (+89%).

Выручка бизнес-группы "Поиск и портал" во II квартале составила 115,3 млрд рублей, увеличившись на 12%.

Выручка бизнес-группы "E-commerce, райдтех и доставка" увеличилась на 36% и достигла 183,1 млрд рублей.

Рентабельность (EBITDA Margin): 19.9% vs. отраслевые аналоги (~1520%). Финансовая эффективность выше нормы благодаря эффекту масштаба и оптимизации затрат.

Свободный денежный поток (FCF): Положительный тренд. Во 2К25 операционный денежный поток составил 50.7 млрд руб., что обеспечивает возможности для инвестиций и дивидендов.

Ушки на макушке: Долговая нагрузка (5 из 5)

Чистый долг/EBITDA: 0.5x (оптимально <3x). Долговая нагрузка минимальна, компания сохраняет финансовую гибкость.

Денежные средства: 182 млрд руб. Покрывают краткосрочные обязательства.

Оцениваем щедрость: Дивиденды (3 из 5)

Дивидендная доходность (Dividend Yield): прогнозная 3,7% в год.

Коэффициент выплат (Payout Ratio): нет чётких ориентиров. Только намерения компании выплачивать дивиденды два раза в год. За 1 и за 2 полугодие.

Стаж выплат: дивидендная история около 2-х лет. Не достаточна для выводов о регулярности выплат.

Спортивная форма: Мультипликаторы компании (4 из 5)

P/E: 18x. Компания оценивается справедливо, с учётом информационного сегмента рынка.

P/B: 3.2x. Отражает реальную ценность активов, включая технологические разработки.

Держим нос по ветру: Прогнозы и риски (4 из 5)

Прогнозы:

- Рост выручки >30% в 2025 году. Компания объявляла ранее о планах в 25 году показать рост +30%. По итогам 1 полугодия эта цель подтверждена.

- Развитие ИИ. Алиса с ИИ являются приоритетом для компании. Компания наращивает число пользователей, которые пользуются продуктом и число запросов, выполняемых с помощью Алисы.

- Экспансия в B2Bсегмент (облачные решения, кибербезопасность).

Риски:

- Давление на рекламные бюджеты. Компания отмечает замедление темпов роста рекламной выручки из-за ограничения бюджетов рекламодателей в результате негативных рыночных тенденций. Единственным направлением, которое показало снижение по выручке в отчетном периоде, оказались "Сервисы объявлений". Показатель во II квартале снизился на 5%, до 8 млрд рублей, что связано с динамикой продаж Авто.ру на фоне продолжающегося спада на рынке автомобилей.

- Конкуренция в электронной коммерции. Мультиканальному Яндексу будет сложно конкурировать со специализированными электронными торговыми площадками, такими как: Озон, Wildberries. Электронная коммерция показывает отрицательную EBITDA. В силу ценовых войн между площадками - возможно отрицательная EBITDA останется надолго.

- Макроэкономическая нестабильность.

Лисьими тропами: Динамика котировок

- 5 лет торгов: +4%.

- 1 год торгов: +7%.

- 3 месяца торгов: -2%.

Результат капитализации акций можно считать позитивным, если вести его отсчёт от дна в 2022 году. Акции находятся на уровне 2021 года.

Но, уже около года, как акции плетутся в боковом движении. И это является риском, с учётом отсутствия в них серьёзного дивидендного подспорья.

Учитывая сложную макроэкономическую ситуацию рисков в акциях хватает. Как минимум есть риск застрять в боковике на несколько кварталов, пока ситуация не позволить взбодрить отстающие сегменты операционки Яндекса. Такие как, объявления, электронная коммерция.

Заметая следы проверки: Резюме обзора

Поразнюхав, да поразвесив ушки лис приходит к выводу, что он далёк от эйфории насчёт акций Яндекса. Отчёт позитивный, но ближе к среднему. Яндекс, тем не менее получает высокий балл оценки: 4.1 из 5. Решение: Акции YDEX включаются в инвестиционную коллекцию Foxbonza Инвестиции.

Основные причины решения:

Проявляет эффективность — высокий FCF при низком долге (Чистый долг/EBITDA = 0.5x).

Обладает дальновидностью — сильные позиции в перспективных сегментах (ИИ, финтех). И имеет приоритеты в этой сверх перспективной сфере.

Требует осторожности из-за отрицательных результатов в электронной коммерции. А также на рынке объявлений (что можно считать производным от общей стагнации в экономике). Но электронная коммерция может тормозить финансовые результаты всей группы продолжительное время из-за жёсткой ценовой конкуренции, захватившей эту нишу рынка. К тому же, конкурировать Яндексу здесь приходится со специализированными игроками, имеющими возможность концентрировать больше ресурсов для своего продвижения.

* Обзор и его выводы не являются инвестиционной рекомендацией.

Комментарии (0)