О компании

РУСАЛ – международная вертикально-интегрированная компания, один из крупнейших в мире производителей первичного алюминия и глинозема. Основные активы расположены в России, Гвинее, Ямайке. Компания занимает лидирующие позиции на глобальном рынке алюминия. Количество выпущенных акций: 15 193 014 862 шт. Цена акции на 24.09.2025: 31,64 руб. Капитализация: 480,7 млрд руб. (≈ $5,74 млрд).

Что нравится честному и незабвенному лисенку в отчете?

Рост выручки и укрепление баланса. Выручка за 6 месяцев 2025 года выросла на 32% до $7,52 млрд (с $5,70 млрд за аналогичный период 2024 года). Совокупный доход акционеров показал значительный рост в $888 млн, в основном за счет положительной курсовой разницы от пересчета иностранных операций, что увеличило собственный капитал до $12,10 млрд.

Стабильный операционный денежный поток. Несмотря на убыток по МСФО, компания сгенерировала положительный чистый денежный поток от операционной деятельности в размере $888 млн, что свидетельствует о качестве базовых операций.

Что настораживает наблюдателя из норы?

Убыток вместо прибыли и давление на маржу. Компания показала убыток в $87 млн против прибыли в $565 млн годом ранее. Валовая маржа снизилась с 23,0% до 18,8%, а рентабельность по EBITDA упала до 9,9%. Основная причина – рост себестоимости (на 39,3%), который опередил рост выручки.

Высокая долговая нагрузка и риск непрерывности деятельности. Совокупный долг (краткосрочный + долгосрочный) составляет $8,50 млрд. Коэффициент Net Debt/EBITDA (LTM) находится на высоком уровне. Аудитор прямо указывает на "существенную неопределенность" в способности Группы продолжать деятельность из-за санкций и волатильности рынков.

Ответьте на вопрос в Telegram: Как вы думаете, сможет ли руководство РУСАЛа в ближайшие год-два стабилизировать финансовые результаты и снизить долговую нагрузку в условиях сохраняющихся геополитических рисков и давления на маржу глиноземного бизнеса?

Вывод

На основании анализа, финансовое состояние РУСАЛа характеризуется противоречивыми тенденциями: сильные операционные показатели и рост выручки нивелируются убыточностью, высокой долговой нагрузкой и экстраординарными макрорисками. Эффективность компании в отчетном периоде снизилась. Акции РУСАЛа (RUAL) не включаются в копилку Foxbonza из-за неприемлемого для инвестирования уровня риска, но заносятся в "Foxbonza Коллекцию" для наблюдения из засады.

Инфографика (Блоки оценок с расчетами)

Итоговый рейтинг компании: 2.8 из 5.

1. Блок: Финансовые показатели и мультипликаторы (Средняя оценка: 2.6 из 5)

Рост выручки: Оценка 4/5. Значение: $7,52 млрд (за 6 мес. 2025 г.), изменение: +32.0%. Расчет: (7,520 - 5,695) / 5,695 100%.

Чистая прибыль: Оценка 1/5. Значение: -$87 млн (убыток за 6 мес. 2025 г.), изменение: -115.4%. Расчет: (-87 - 565) / 565 100%.

Свободный денежный поток (FCF): Оценка 3/5. Значение: $193 млн. Расчет: CFO $888 млн - Capex $695 млн.

Рентабельность по EBITDA (Margin): Оценка 2/5. Значение: 9.9%. Расчет: EBITDA $748 млн / Выручка $7,520 млн 100%.

Debt/EBITDA (LTM): Оценка 2/5. Значение: ~5.7x (оценка). Расчет: Совокупный долг $8,503 млрд / EBITDA LTM (~$1,5 млрд, оценка на основе годовых данных).

ROE (Рентабельность собственного капитала): Оценка 2/5. Значение: -1.4% (годовая оценка). Расчет: Чистая прибыль (-$87 млн 2) / СК ($12,104 млрд) 100%.

P/E (Цена/Прибыль): Оценка 1/5. Значение: отрицательный (убыток). Расчет: Цена акции / EPS (отрицательный).

P/B (Цена/Балансовая стоимость): Оценка 4/5. Значение: ~0.47. Расчет: Рыночная капитализация $5,74 млрд / Собственный капитал $12,10 млрд.

2. Блок: Дивиденды (Средняя оценка: 1 из 5)

Дивидендная доходность: Оценка 1/5. Значение: 0%. Расчет: Дивиденды за период не выплачивались.

Коэффициент выплат (Payout Ratio): Оценка 1/5. Дивидендная политика Русала предполагает выплаты до 15% от скорректированной EBITDA, включая дивиденды от «Норникеля» (Русал владеет долей в 26%). Стабильности выплат нет.

3. Блок: Факторы роста (Средняя оценка: 3 из 5)

Факторы для отрасли/компании: Оценка 4/5. Рост спроса на алюминий со стороны "зеленых" секторов экономики (ВИЭ, электромобили), вертикальная интеграция и собственные источники сырья (бокситы).

Способность менеджмента: Оценка 2/5. Менеджмент активно рефинансирует долг и ищет новые рынки сбыта, но не смог предотвратить убыток в условиях рыночной волатильности. Решения часто вынуждены и являются реакцией на внешнее давление.

4. Блок: Оценка рисков (Средняя оценка: 3 из 5)

Геополитические риски: 1/5. Ключевой риск. Санкции создают прямую угрозу непрерывности деятельности.

Финансовые риски: 2/5. Высокая долговая нагрузка и убыточность в отчетном периоде.

Отраслевые риски: 4/5. Волатильность цен на алюминий и электроэнергию.

Операционные риски: 5/5. Концентрация активов в юрисдикциях с повышенным политическим риском (Россия, Гвинея).

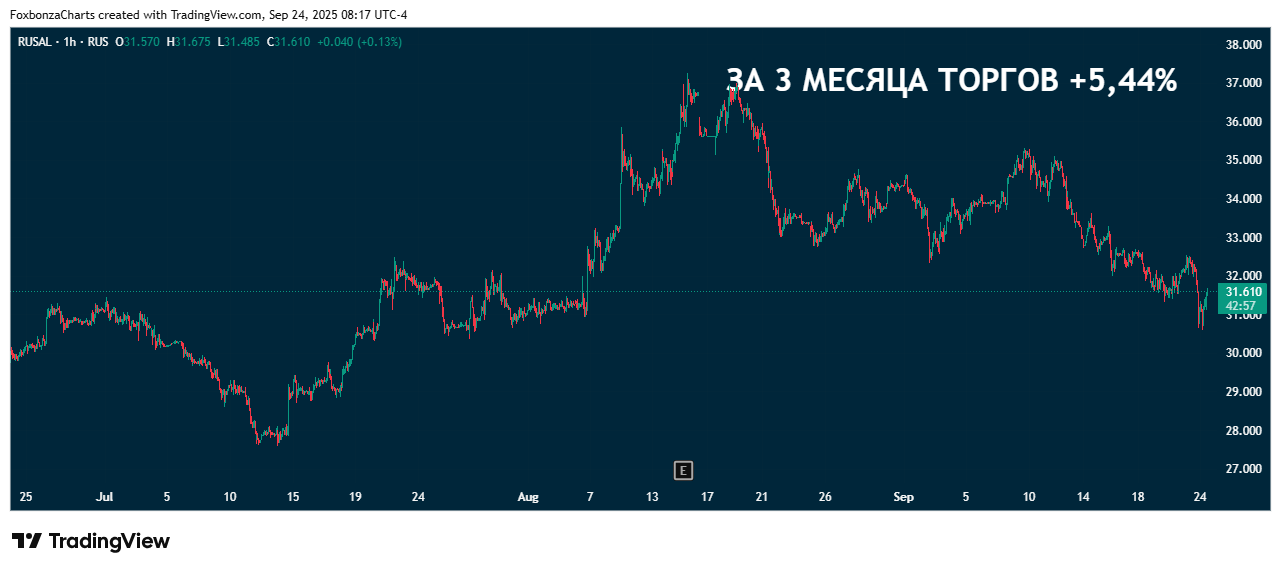

5. Блок: Динамика акции (Средняя оценка: 4 из 5)

- За 5 лет: -6,29% (сильная волатильность, общий тренд вниз).

- За 1 год: -3,11% (высокая волатильность).

- За 3 месяца: +5,44% (короткое восстановление и утрата наработанных уровней).

- За 1 месяц: -5,52% (продолжение нисходящей траектории).

Инвестиционного тренда не прослеживается на длительных участках наблюдения. Обидно. Но, это отражает особенность алюминиевой отрасли. И связано не только с конкретным производителем.

*Всё сказанное в статье не является инвестиционной рекомендацией.

Комментарии (1)